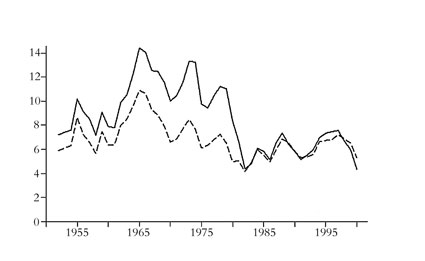

considerando (--) e desconsiderando (-)

o impacto dos vínculos financeiros(23)

MIA > Biblioteca > Harman > Novidades

A “tendência à queda da taxa de lucro” é um dos temas mais debatidos do legado de Karl Marx(1). Ele o considerava uma de suas contribuições mais importantes para a análise do sistema capitalista, definindo-a, nos primeiros manuscritos para O Capital (os Grundrisse), como “sem dúvidas a lei mais importante da economia política”(2). Porém, foi submetido a críticas desde o momento em que o argumento apareceu impresso pela primeira vez com a publicação do terceiro volume de O Capital, em 1894.

As primeiras críticas na década de 1890 vieram de adversários do marxismo, como o filósofo liberal italiano Benedetto Croce e o economista neoclássico alemão Eugen von Böhm-Bawerk. Mas, desde então, têm sido aceitas por vários marxistas, desde Paul Sweezy nos anos 40 até Gérard Duménil e Robert Brenner na atualidade.

O argumento de Marx foi e é importante. A teoria de Marx conclui que existe uma falha fundamental, incorrigível no capitalismo. A taxa de lucro é a chave através da qual os capitalistas podem levar a frente seu objetivo de acumulação. Porém, quanto mais se desenvolve a acumulação é mais dificultoso para os capitalistas obterem taxas de lucro para continuar o processo de acumulação: “a taxa de lucro, sendo a meta da produção capitalista, sua queda... aparece como uma ameaça para o processo de produção capitalista”(3).

Isto “destaca o caráter histórico, transitório do modo de produção capitalista” e o modo em que “em um determinado nível entra em conflito com as possibilidades de continuar seu desenvolvimento”(4). Mostrava assim que “a verdadeira barreira para a produção capitalista é o próprio capital”(5).

A linha básica do argumento de Marx é suficientemente simples. Cada capitalista pode, individualmente, aumentar sua própria competitividade aumentando a produtividade de seus trabalhadores. A forma de fazê-lo é utilizar mais “meios de produção” – ferramentas, maquinaria etc. – por cada trabalhador. Produz-se um aumento da proporção da extensão física dos meios de produção para uma quantidade de trabalho empregada, proporção que Marx denominou “composição técnica do capital”.

Porém, um crescimento no volume dos meios de produção também implica um aumento do investimento necessário para adquiri-los. Isto também aumentará mais rápido que o investimento em força de trabalho. Para usar os termos de Marx, o “capital constante” cresce mais rápido que o “capital variável”. O crescimento dessa proporção que ele denomina “composição orgânica do capital”(6) é o corolário lógico da acumulação de capital.

No entanto, a única fonte de valor do sistema como totalidade é o trabalho. Se o investimento cresce mais rápido que a força de trabalho, também deve crescer mais rápido que o valor criado pelos trabalhadores, que é de onde sai o lucro. Em suma, o crescimento de capital cresce mais rápido que a fonte de lucro. Como conseqüência, haverá uma pressão pela baixa da proporção de lucro por capital investido – a taxa de lucro.

Cada capitalista deve lutar por uma maior produtividade para obter vantagem sobre seus competidores. Mas, o que parece benéfico para o capitalista individual é desastroso para a classe capitalista como um todo. Cada vez que a produtividade aumenta cai o montante médio de trabalho requerido na totalidade da economia para a produção de um bem (o que Marx chamou “trabalho socialmente necessário”), e é isto o que as pessoas estarão dispostas a pagar por dada mercadoria. Assim, hoje podemos ver uma queda contínua no preço de bens como computadores ou reprodutores de DVD produzidos em indústrias onde as novas tecnologias estão provocando aumentos mais rápidos na produtividade.

Três objeções têm sido levantadas de tempos em tempos contra Marx.

A primeira é que não necessariamente o novo investimento tomará a forma de “capital- intensivo”, em lugar de “trabalho-intensivo”. Se há trabalho disponível que não é utilizado no sistema, não parece haver razão para que os capitalistas invistam mais em máquinas que em trabalho. Há uma resposta teórica para este argumento. Os capitalistas se vêem obrigados a buscar inovações em tecnologia para que se mantenham a frente de seus rivais. Algumas dessas inovações podem ser conseguidas quando as técnicas usadas não são capital-intensivas. Porém, existirão outras que exigirão mais meios de produção – e o capitalista bem-sucedido será aquele cujos investimentos ofereçam acesso a ambos os tipos de inovação.

Também há uma resposta empírica. Na verdade, o investimento em termos materiais aumentou mais rapidamente que a força de trabalho. Por exemplo, o capital líquido por pessoa empregada nos Estados Unidos cresceu entre 2 e 3 por cento ao ano desde 1948 até 1973(7). Na China, grande parte do investimento atual é “capital-intensivo”, com a força de trabalho empregada crescendo somente em torno de 1% ao ano, apesar da vasta disponibilidade de trabalho rural.

A segunda objeção ao argumento de Marx é que a maior produtividade reduz o custo para empregar trabalhadores com um mesmo padrão de vida (“o valor de sua força de trabalho”). Os capitalistas podem, assim, manter sua taxa de lucro apropriando-se de uma porção maior do valor criado.

Esta objeção é fácil de responder. O próprio Marx reconheceu que os aumentos na produtividade que reduzem a proporção da jornada de trabalho exigida dos trabalhadores para cobrirem seu custo de vida podiam gerar uma “contra-tendência” a esta lei. Os capitalistas podiam, assim, se apropriar de uma cota maior de trabalho de seus trabalhadores como lucros (uma maior “taxa de exploração”) sem que, necessariamente, diminuíssem os salários reais. Contudo, havia um limite em até quanto esta contra-tendência poderia operar. Se os assalariados trabalharam quatro horas diárias a fim de cobrirem os custos para se manterem vivos, isso poderia se reduzir em uma hora a três horas por dia. Porém, não poderia se reduzir em cinco horas, a menos uma hora por dia. Por outro lado, não há limite para a transformação do trabalho passado em maior acumulação de meios de produção. O aumento da exploração, fortalecendo o lucro que flui até o capital, aumentava o potencial para a acumulação futura. Outra forma de entender isto é ver o que acontece com uma hipotética “taxa máxima de exploração”, com a qual os trabalhadores não recebem nenhuma retribuição por seu trabalho. Pode-se demonstrar que, eventualmente, nem sequer isto é suficiente para impedir a queda na relação entre lucro e investimento.

A última objeção se dá via “teorema de Okishio”. Afirma-se que a mudança exclusiva na técnica não pode produzir uma queda na taxa de lucro, uma vez que os capitalistas somente introduzirão uma nova técnica se os lucros aumentarem. Porém, um aumento nos lucros do capitalista deve aumentar a média de lucros para toda a classe capitalista. Ou como sustentou Ian Steedman,

“as forças da competição conduzirão àquela seleção de métodos produtivos, indústria por indústria, que gerem a maior uniformidade possível na taxa de lucro de toda a economia”(8).

A conclusão a que esta afirmação conduz é que a única coisa que pode reduzir as taxas de lucro são os aumentos nos salários reais, ou a intensificação da competição internacional.

O que se perde em várias formulações deste argumento é o reconhecimento de que o primeiro capitalista que adote uma técnica tem uma vantagem competitiva sobre o resto dos colegas capitalistas, a qual o permite obter lucros extraordinários, mas que estes desaparecem uma vez que a nova técnica se generaliza. O que o capitalista obtém em termos monetários quando vende suas mercadorias depende do montante médio de trabalho socialmente necessário que contém nas mesmas. Se um capitalista introduz uma técnica nova, mais produtiva, enquanto que nenhum outro capitalista o faz, aquele estará produzindo bens que têm a mesma soma de trabalho socialmente necessário que antes, mas com menos gasto de trabalho real, concreto. Seus lucros crescem(9). Mas, uma vez que todos os capitalistas que fabricam essa mesma mercadoria introduzem estas novas técnicas, o valor dos bens cai até que corresponda ao montante médio de trabalho necessário para produzi-las, utilizando as novas técnicas(10).

Okishio e seus seguidores usam o contra-argumento de que qualquer alta na produtividade, como resultado da utilização de mais meios de produção, ocasionará uma queda em seu preço de produção, reduzindo, assim, os preços em toda a economia – e, por conseguinte, o custo para pagar por esses meios de produção. Este barateamento do investimento, afirmam, aumentará a taxa de lucro.

À primeira vista este raciocínio parece convincente – e as equações simultâneas utilizadas na apresentação matemática do teorema convenceram muitos economistas marxistas. É, porém, falso. Ampara-se em uma sequência de passos lógicos que não são possíveis no mundo real. O investimento em um processo de produção ocorre em um ponto determinado no tempo. O barateamento de investimentos conseguintes, como resultado de técnicas aperfeiçoadas de produção, ocorre em um ponto posterior. Os dois eventos não são simultâneos(11). É um erro grosseiro aplicar equações simultâneas em processos que ocorrem no transcorrer do tempo.

Há um velho ditado: “Não se pode construir a casa de hoje com os tijolos de amanhã”. O fato de que o aumento da produtividade irá reduzir o custo para adquirir a máquina em um ano não reduz a quantia que o capitalista deve gastar para comprá-la hoje.

O investimento capitalista implica utilizar o mesmo capital constante fixo (maquinaria e equipamentos) durante vários ciclos de produção. O fato de que o investimento empreendido custaria menos após a segunda, terceira ou quarta rodada de produção não altera o custo de realizá-la antes da primeira rodada. A diminuição no valor do capital já investido, certamente não torna a vida mais fácil para os capitalistas. Para que sobrevivam nos negócios devem recuperar, com lucros, o custo total de seus investimentos passados, e se o avanço tecnológico significou que esses investimentos valem agora, digamos que a metade de seu valor original, a compensação por essa soma deve sair dos seus lucros brutos. O que ganham por um lado perdem pelo outro, uma vez que a “depreciação” do capital devida à obsolescência lhes causa tanta dor de cabeça quanto uma queda direta na taxa de lucros.

As implicações do argumento de Marx são de largo alcance. O mesmo êxito do capitalismo em acumular conduz a problemas para a acumulação subsequente. A crise é a conclusão inevitável, enquanto os capitalistas dos setores chave da economia já não têm uma taxa de lucro suficiente para cobrir seus investimentos. E, quanto maior for a escala da acumulação pretérita, mais intensas serão as crises.

A crise, porém, não é o fim do sistema. Paradoxalmente, esta pode abrir-lhe novas perspectivas. Ao levar alguns capitalistas à ruína, a crise pode permitir uma recuperação dos lucros de outros capitalistas. Os meios de produção podem ser comprados a preços de liquidação, o valor das matérias-primas cair e o desemprego obrigar a que os trabalhadores aceitem baixos salários. A produção volta a ser rentável e a acumulação se reinicia. Há registro de uma longa disputa entre os economistas que aceitam a lei de Marx com respeito às implicações disto. Alguns argumentam que a taxa de lucro tenderá a cair no longo prazo, década após década. Não só haverá altos e baixos em cada ciclo de boom e crise, mas também haverá uma tendência à queda no longo prazo, tornando cada boom mais curto e cada queda mais profunda. Por outro lado, outros marxistas argumentam que a reestruturação pode restabelecer a taxa de lucro para seu nível prévio até que o aumento do investimento o faça diminuir novamente. De acordo com este ponto de vista, há um movimento cíclico da taxa de lucro atravessado por agudas crises de reestruturação, e não um declínio inevitável no longo prazo. Então, a lei de Marx deveria se chamar “a lei da tendência de queda da taxa de lucro e suas contra-tendências”(12).

Houve períodos na história do sistema em que as crises liquidavam capital não rentável em uma escala suficiente para deter uma queda de longo prazo nas taxas de lucro. Houve, por exemplo, uma queda nas taxas de lucro nas primeiras etapas da Revolução Industrial, desde as altíssimas taxas dos pioneiros da indústria do algodão nas décadas de 1770 e 1780 a taxas muito mais baixas para a primeira década do século XIX(13). Isto levou Adam Smith e David Ricardo a notarem que a queda nas taxas de lucro são inevitáveis (Smith afirmando que tal se dava pela via da competição e Ricardo argumentando a queda por meio de rendimentos cada vez menores da produção agrícola). Porém, as taxas de lucro parecem ter se recuperado de forma significativa. Robert C. Allen afirmava que em 1840 duplicavam-se os níveis de 1800(14). Seus números (bem precisos) são compatíveis com o argumento de que “a reestruturação restabelece as taxas de lucro”, já que houve três crises econômicas entre 1810 e 1840, com 3.300 empresas falidas somente em 1826(15).

Se as crises sempre podem contra-arrestar a queda nas taxas de lucro deste modo, Marx estava errado em ver que esta lei conjuraria o golpe mortal no capitalismo, uma vez que o sistema sobreviveu crises recorrentes nos últimos 180 anos.

Porém, aqueles que se apóiam neste argumento pressupõem que a reestruturação sempre pode ocorrer de tal modo que prejudique alguns capitalistas e não outros. Michael Kidron apresentou um desafio muito importante para esta opinião nos anos 70. Sua objeção se baseava na compreensão de que o desenvolvimento do capitalismo não é apenas cíclico, mas também implica transformações no tempo – ele envelhece(16).

O processo pelo qual alguns capitalistas crescem à custa de outros – o que Marx chama “concentração e centralização” do capital – conduz, eventualmente, a que uns poucos capitalistas desempenhem um papel predominante em certas partes do sistema. Sua atividade fica entrelaçada com a daqueles capitais, grandes e pequenos, que os circundam. Se capitais de grande envergadura são arruinados, perturba-se a operação dos demais – destruindo seus mercados, eliminando seu acesso a matérias-primas e componentes. Isto pode levar à falência firmas que antes eram rentáveis, junto com as não-rentáveis; a um colapso que se retroalimente e coloque o risco de criar “buracos negros” no coração do sistema.

Isto começou a ocorrer na grande crise dos anos entre guerras. A quebra de algumas empresas, longe de conduzir ao fim da crise, depois de alguns anos, aprofundou seu impacto. Como conseqüência, os capitais de todo o mundo se dirigiram aos Estados em busca de proteção. Para além de suas diferenças políticas, este é o ponto que é comum entre o New Deal nos Estados Unidos, o período nazista na Alemanha, os regimes populistas que emergiram na América Latina ou o aceite definitivo da intervenção estatal de corte keynesiano como a ortodoxia econômica na Inglaterra dos tempos de guerra. Tal interdependência entre os Estados e os grandes capitais foi a norma de todo o sistema durante as primeiras três décadas que se seguiram à Segunda Guerra Mundial, um arranjo que foi chamado “Capitalismo de Estado” (meu termo preferido), “capitalismo organizado” ou fordismo(17).

A intervenção do Estado sempre foi uma arma de dois gumes. Evitava que os primeiros sintomas da crise se desenvolvessem na direção de um colapso absoluto. Mas, também, obstruía a capacidade de alguns capitalistas para que se restabelecessem suas taxas de lucros à custa de outros.

Este não era um grande problema nas primeiras décadas após 1945, dado que o impacto combinado da crise entre guerras e a referente à Segunda Guerra Mundial já havia causado uma destruição massiva do velho capital (segundo algumas estimativas, um terço do total). A acumulação pôde, assim, recomeçar com taxas de lucro mais altas que no período pré-guerra, e estas taxas se mantiveram estáveis ou oscilaram lentamente(18). O capitalismo pôde desfrutar o que, muitas vezes, se denomina sua “época de ouro”(19).

Porém, quando os lucros começaram a cair a partir da década de 60, o sistema se viu encurralado entre o perigo dos “buracos negros” ou a impossibilidade de uma reestruturação suficiente para restabelecer estas taxas. O sistema não podia custear os riscos de uma reestruturação, permitindo que as crises afetassem negativamente aquelas taxas. Os Estados intervieram para evitar a ameaça de grandes quebras. Mas, ao fazê-lo, impediram que a reestruturação fosse suficiente para superar as pressões que haviam causado a ameaça de falências. O sistema, como sustentou Kidron em um artigo desta revista, estava “esclerosado”(20).

Como escrevi nesta revista em 1982:

“A intervenção estatal, para atenuar a crise, somente pode prolongá-la indefinidamente. Isto não significa que a economia mundial esteja destinada a, simplesmente, desvalorizar-se. Uma tendência global ao declive pode estar acompanhada de ligeiros booms, com pequenos, ao mesmo tempo que temporários, aumentos de emprego. Todavia, cada mini-boom somente agrava os problemas do sistema como um todo; o que resulta em um estancamento mais estendido com efeitos destrutivos extremos para certas zonas do sistema”.

Sustentava que “dois ou três países avançados” que sofreram quebras generalizadas poderiam dar ao sistema “a oportunidade para uma nova rodada de acumulação”, mas os que conduzem outras economias farão todo o possível para evitar tal bancarrota, evitando que outras economias e bancos cheguem à ruína, conduzindo a um “colapso gradual de outros capitais”. Minha conclusão era que “a presente fase de crise é provável que se prolongue – até que se resolva ao precipitar grande parte do mundo à barbárie ou pela via de uma série de revoluções operárias(21).

O que diz o registro empírico das taxas de lucro dos últimos 30 anos com relação a estes argumentos? Quais são as implicações para a atualidade?

Tem havido várias tentativas para calcular taxas de lucro de longo prazo. Os resultados nem sempre são compatíveis uns com os outros, uma vez que há distintas formas de medir o investimento em capital fixo, e as informações de lucros que brindam as companhias e governos estão sujeitas a enormes distorções (as empresas geralmente fazem todo o possível para não declararem seus lucros aos governos por razões fiscais, e aos trabalhadores para que se justifiquem os baixos salários; também geralmente superestimam seus lucros nos informes para acionistas, para impulsionar escaladas na cotação de suas ações e sua capacidade de crédito). No entanto, Fred Moseley, Thomas Michl, Anwar Shaikh e Ertugrul Ahmet Tonak, Gérard Duménil e Dominique Lévy, Ufuk Tutan e Al Campbell, Robert Brenner, Edwin N. Wolff e Piruz Alemi, junto com Duncan K. Foley(22), invariavelmente seguiram os passos de Joseph Gillman e Shane Mage, que se utilizaram de estudos empíricos da evolução das taxas de lucro na década de 1960.

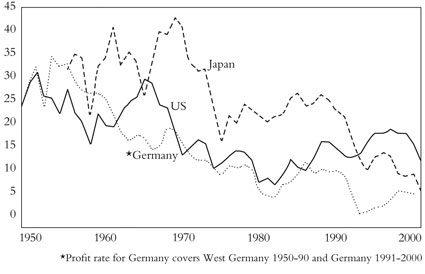

Aparece um certo padrão que pode ser visto no gráfico elaborado por Duménil e Lévy (Figura 1) para todo o setor privado nos Estados Unidos, e também por Brenner (Figura 2) para o setor industrial nos Estados Unidos, Alemanha e Japão.

| Figura 1 – Taxas de lucro nos Estados Unidos, considerando (--) e desconsiderando (-) o impacto dos vínculos financeiros(23) |

|

Há certo consenso generalizado de que as taxas de lucro caíram desde fins dos anos 60 até inícios dos 80. Também há acordo em que as taxas tenham se recuperado parcialmente depois de fins dos anos 80, porém com interrupções ao final dos 80 e ao final dos 90. Também há bastante acordo em que a queda, desde meados dos anos 70 até inícios dos 80, não tenha sido produto de aumento salarial, dado que este é o período em que os salários reais nos Estados Unidos começaram a cair, o que somente foi revertido parcialmente a fins dos 90. Michl(24), Moseley, Shaikh e Tonak, e Wolff(25) concluíram que a proporção crescente entre capital e trabalho é um elemento de peso na redução das taxas de lucro. Esta conclusão contesta empiricamente a posição de Okishio. Os investimentos “capital-intensivos”, realizados por capitalistas que buscam aumentar sua competitividade individual e sua lucratividade, provocaram a queda da lucratividade da economia como um todo. Assim, as bases da teoria de Marx se confirmaram.

| Figura 2 – Taxas de lucro líquidas do setor industrial nos Estados Unidos, Alemanha e Japão(26) |

|

As taxas de lucro se recuperaram aproximadamente a partir de 1982 – mas só alcançaram o nível médio da queda ocorrida previamente. Segundo Wolff, a taxa de lucro caiu 5,4% entre 1966 e 1979 e depois apresentou “rebote” de 3,6% de 1979 a 1997. Fred Moseley calcula que “recuperou-se...somente cerca de 40% da queda prévia”(27). Duménil e Lévy estimam que “a taxa de lucro em 1997” era “ainda somente a metade de seu valor em 1948, e entre 60 e 75% de seu valor médio para a década 1956-1965”(28).

Por que as taxas de lucro se recuperaram? Um fator importante foi o aumento da taxa de exploração no todo da economia, como se vê na parte crescente que mostra o “capital” oposto ao “trabalho”, na produção nacional. Moseley mostrou um aumento na “taxa de mais-valia de 1,71 em 1975 para 2,22 em 1987”(29).

Houve, contudo, lentidão no crescimento da taxa de investimento em relação a trabalhadores (a “composição orgânica de capital”), pelo menos até a metade dos anos 90. Houve uma mudança importante no funcionamento do sistema, aproximadamente a partir da década de 1980 – as crises começaram a provocar quebras generalizadas pela primeira vez desde os anos entre guerras:

“Durante o período compreendido entre a Segunda Guerra Mundial até os anos 70, as quebras não eram um tema relevante nas notícias. Com exceção das estradas de ferro, não houve fracassos empresariais importantes nos Estados Unidos. Durante os anos 70 houve apenas duas quebras corporativas de importância, Penn Central Transportation Corporation em 1970 e W. T. Grant Company em 1975”.

Mas:

“Durante os anos 80 e a inícios dos anos 90 ocorreram quebras relevantes. Muitas empresas conhecidas declararam sua falência...Incluindo LTV, Eastern Airlines, Texaco, Continental Airlines, Allied Stores, Federated Department Stores, Greyhound, R. H. Macy e Pan Am...Maxwell Communication e Olimpia & York”(30).

A mesma estória se repetiu em maior escala durante a crise de 2001-2002. Por exemplo, o colapso da Enron foi, como escreveu Joseph Stiglitz,

“a maior quebra corporativa de todos os tempos – até a quebra da WorldCom”(31).

Isto não foi apenas um fenômeno norte-americano. Foi característico da Inglaterra a inícios dos anos 90, na medida em que as quebras, como a de Maxwell Empire e de Olympia & York vieram à tona. E, ainda que a Inglaterra tenha evitado a recessão plena em 2001-2002, duas grandes empresas, Marconi/GEC e Rover, caíram, assim como a cotação das empresas “ponto com” e de alta tecnologia recentemente estabelecidas. O mesmo fenômeno estava começando a ser visto na Europa continental, com fatores agravantes no caso da Alemanha, de que, na maioria das grandes empresas da então Alemanha Oriental, houve quebras ou foram vendidas a preços de liquidação a empresas da Alemanha Ocidental(32). Depois o fenômeno se estendeu para a Ásia com a crise de 1997-1998. A isto pode-se agregar o desmoronamento de Estados inteiros – notadamente a União Soviética, com um produto bruto que era um terço ou até a metade do referente aos Estados Unidos. A maior parte da esquerda manteve a confusa crença de que estes eram Estados “socialistas”. Isto impediu que muitos analistas compreendessem que estes Estados colapsaram porque a taxa de lucro já não era suficientemente alta para cobrir os custos de equipamentos para a competição internacional(33). Também impediu que analisassem o impacto que o desaparecimento destas grandes somas de capital tinha no sistema mundial(34).

O que ocorreu nestas décadas foi um processo de recorrentes “reestruturações por conta das crises” em escala internacional. Contudo, este processo apenas foi um regresso limitado ao velho mecanismo de retirar, do meio, capitais não rentáveis para o benefício dos sobreviventes. Ainda havia muitos casos nos quais o Estado intervinha para apoiar muitas empresas ou para pressionar os bancos para que o fizessem. Isto ocorreu nos Estados Unidos com a recente quebra da Chrysler em 1979-1980(35), com a crise da S&Ls (efetivamente a empresa construtora norte-americana) a fins dos 80 e com o colapso do gigante entre os especuladores de derivativos(36), a Long Term Management, em 1998. Em cada ocasião, o temor da não estabilidade econômica, política e social evitou que a crise varresse do sistema os capitais não rentáveis. Orlando Capita Leiva conta como nos Estados Unidos

“o Estado impulsionou...a reestruturação. Em 1970, o investimento público era apenas 10% do investimento privado. Aumentou para 24% em 1990 e desde então têm se mantido níveis que quase dobram os de 1970”(37).

O uso oficial da retórica neoliberal não exclui a continuidade de importantes aspectos de Capitalismo de Estado na atual política governamental. Isto não vale apenas para os Estados Unidos. Governos variados como os dos países escandinavos e Japão se apressaram no apoio a bancos cujo colapso poderia prejudicar todo o sistema financeiro nacional – inclusive se isto implica, como último recurso, a nacionalização(38). O governo alemão injetou bilhões neste país recentemente unificado, depois que as empresas comprovaram que suas filiais adquiridas recentemente não podiam ser rentáveis sem esta injeção de fundos. E as instituições financeiras internacionais reagiram às sucessivas crises de dívida com planos que protegessem grandes bancos ocidentais da queda, apoiando inclusive as queixas ocasionais de, por exemplo, o Economist, que destacava que esta ajuda impediria que o capitalismo mundial recebesse o único remédio que poderia restaurar seu pleno vigor.

Moseley, Shaikh e Tonak, e Simon Mohun perceberam outro aspecto do desenvolvimento recente do capitalismo – já destacado por Kidron nos idos dos anos 70. Referimo-nos ao crescimento da parcela “não produtiva” da economia.

O pensamento mainstream da economia neoclássica considera todas as atividades econômicas que implicam comprar e vender como “produtivas”. Isto deriva de seu enfoque limitado sobre o modo como as transações ocorrem nos mercados. Marx, como Adam Smith e David Ricardo antes dele, tinham uma preocupação mais profunda – descobrir a dinâmica do crescimento capitalista. Portanto, Marx desenvolveu ainda mais a distinção que aparece em Smith entre trabalho “produtivo” e “improdutivo”. Para Marx, o trabalho produtivo era aquele que criava mais-valia mediante a expansão da produção. Trabalho improdutivo era aquele que, em lugar de expandir a produção, somente a distribuía, protegendo ou gastando o já produzido – por exemplo, o trabalho dos servidores públicos, policiais, soldados ou pessoal de vendas.

A distinção de Marx não era entre produção material e “serviços”. Algumas coisas categorizadas como “serviços” contribuem para o bem-estar real. Mover coisas de seu lugar de produção até o lugar de consumo, como fazem alguns trabalhadores do transporte, é portanto, produtivo. Atuar em um filme é trabalho produtivo na medida em que produza lucro para um capitalista, oferecendo ao público entretenimento, e portanto melhorando suas condições de vida. Por outro lado, atuar em um comercial cuja única função é vender algo já produzido não é produtivo.

A categorização de Marx deve ser afinada para dar conta do capitalismo atual, em que setores como os serviços de educação e saúde são muito mais importantes do que quando ele escrevia. Hoje, muitos marxistas aceitariam que os aspectos do ensino que aumentam a capacidade para que as pessoas produzam coisas (em oposição ao mero disciplinamento das crianças) são, ao menos, indiretamente produtivos. Kidron foi mais longe e sustentou que o que era produtivo era aquilo que proporcionaria a maior acumulação de capital. A produção de meios de produção fazia isto, e também a produção de bens que mantinham os trabalhadores e suas famílias suficientemente saudáveis para a exploração (isto é, bens que repunham a “energia para trabalhar”). Mas, a produção que apenas oferecia luxos à classe capitalista e seus dependentes não deveria considerar-se produtiva, nem a que se destinava a armamentos(39).

O trabalho improdutivo tem uma importancia central no capitalismo atual, para além da definição que demos. Fred Moseley estima que os trabalhadores do comércio nos Estados Unidos cresceram de 8,9 milhões para 21 milhões entre 1950 e 1980, os das finanças aumentaram de 1,9 milhões para 5,2 milhões, enquanto que a força de trabalho produtiva aumentou de 28 milhões para 40,3 milhões, apenas(40). Shaikh e Tonak calculam que a parcela do trabalho produtivo no trabalho total nos Estados Unidos caiu de 57% para 36% entre 1948 e 1989(41). Simon Mohun calculou que a proporção de salários e remunerações “improdutivas” com relação ao “valor material agregado” nos Estados Unidos cresceu de 35% em 1964 para mais de 50% em 2000(42). Kidron calculou que, usando sua definição ampla, “três quintos do trabalho realmente desenvolvido nos anos 70 foi um desperdício do ponto de vista do capital”(43).

Moseley, Shaikh e Tonak, e Kidron em seus últimos escritos(44) não tinham dúvidas. O peso para sustentar trabalho improdutivo leva a um consumo desnecessário de mais-valia e de taxa de lucro(45). Moseley, assim como Shaikh e Tonak, calcularam a taxa de lucro nos setores “produtivos” (a “taxa de lucro marxiana”), e depois compararam seus resultados com aqueles fornecidos por toda a economia, pelas empresas e pelo Instituto Nacional de Administradores de Pensões do governo americano (NIPA, em inglês)(46). Shaikh e Tonak calculam que entre 1948 e 1989 “a taxa de lucro marxiana cai quase uns 33%...a média de lucros baseadas no NIPA caíram ainda mais rápido, mais de 48%, e o das empresas foi a maior queda de todas, de mais de 57%. Estas baixas mais rápidas podem ser explicadas pelo aumento relativo na proporção entre atividades improdutivas face às produtivas”(47). Moseley conclui que,

“[frente à] economia norte-americana desde o pós-guerra até fins dos anos 70, a taxa de lucro convencional caiu ainda mais rápido que a taxa marxiana – em 40% frente a 15-20%”.

Sustentou que, nos anos 90, o crescimento no nível de trabalho improdutivo foi a causa central que impediu uma recuperação plena da taxa de lucro.

Por que os gastos improdutivos cresceram tanto, inclusive a custo de afogar o que de outra forma teriam sido taxas de lucro mais saudáveis? Nisto incidem varios fatores, mas cada um é, em si mesmo, uma reação às baixas taxas de lucro (e as tentativas das empresas e governos para manter-se um limite às ameaças de crise):

Há um círculo vicioso. As reações das empresas individuais e dos Estados às taxas de lucro decrescentes têm o efeito de reduzir os recursos disponíveis para a acumulação produtiva(48).

Mas, o efeito dos gastos improdutivos não se limita a baixar a taxa de lucro. Também pode reduzir a pressão na escalada da composição orgânica do capital. Esta foi a perspectiva tomada por Michael Kidron para explicar o impacto “positivo” dos fortes gastos em armamento nas décadas do pós-guerra. Ele enxergava, por exemplo, o consumo de luxo da classe dominante e de seus dependentes, como uma faceta benéfica para o funcionamento do sistema – pelo menos por um período.

O trabalho “desperdiçado”, argumentava, não pode aumentar a pressão da acumulação para ser ainda mais capital-intensiva. O valor, que de outra forma aumentaria a proporção entre meios de produção e trabalho, é sugado para fora do sistema. A acumulação é mais lenta, mas pode continuar a um passo estável, como na fábula de Esopo da tartaruga que perseguia a lebre. As taxas de lucro são mais baixas por conta do gasto improdutivo, mas não enfrentam quedas bruscas e profundas pela rápida aceleração da proporção capital-trabalho.

Esta exposição parece encaixar-se com o período imediato do pós-guerra. Os gastos com armamento beirando 13% do produto nacional norte-americano (e com gastos indiretos, talvez uns 15%) era uma importante apropriação de mais-valia que não continuava a acumulação. Era um gasto do qual a classe dominante norte-americana também esperava ganhar, gasto esse que sustentava sua hegemonia global (tanto confrontando a União Soviética como aglutinando as classes capitalistas européias com os Estados Unidos), e que garantia um mercado a alguns setores produtivos importantes da economia americana. Neste sentido, os capitalistas podiam considerar os armamentos como seu próprio consumo de luxo, como uma vantagem – muito distinto, neste sentido, dos gastos “improdutivos” para melhorar as condições dos pobres. E se reduzia a taxa de acumulação, isto não era catastrófico, dado que a reestruturação do capital mediante crises e guerras já havia impulsionado a acumulação para um nível mais alto que o conhecido nos anos 30. Localmente, todas as empresas tinham o mesmo handicap, e portanto nenhuma saía perdendo face a outras na competição por mercados. Internacionalmente, nos primeiros anos de pós-guerra, outros países envolvidos em uma forte competição econômica com os Estados Unidos (como a velha Inglaterra imperial e a França) foram obstaculizadas por seus próprios gastos relativamente altos com armamento.

As coisas hoje são muito diferentes. Desde inícios dos anos 60, a re-emergência de importantes competidores internacionais gerou forte pressão nos Estados Unidos para que reduzisse o percentual da produção dirigida a gastos militares. O estímulo para os gastos militares, em meados dos anos 60 durante a guerra do Vietnã e, nos anos 80, durante a “segunda Guerra Fria”, somente permitiu um respiro de curto prazo à economia norte-americana antes de revelar seus grandes problemas. O aumento do gasto militar – na administração George Bush – de 3,9% para 4,7% do produto bruto norte-americano (equivalente a cerca de um terço do investimento privado) exacerbou o crescente gasto público e o déficit comercial.

O efeito de todas estas formas de “gasto” é muito menos benéfico para o capitalismo como um todo que há um século atrás. É possível que ainda diminuam as pressões sobre a taxa de lucro provenientes da composição orgânica do capital – que certamente não cresce tão rápido como poderia se toda a mais-valia se destinasse à acumulação. Porém, o preço que os países capitalistas avançados pagam por isto é uma lenta acumulação produtiva e um baixo crescimento das taxas de lucro, em longo prazo. Daí compreendem-se as repetidas tentativas “neoliberais” dos capitalistas e dos Estados para aumentar as taxas de lucro, rebaixando o que pagam aos trabalhadores ocupados, os aposentados, os desempregados e pensionistas; o restabelecimento de critérios mercantis para reduzir os gastos em educação e saúde; a insistência em que os países do “terceiro mundo” paguem sua porção de carne com empréstimos; e a aventura norte-americana em tratar de buscar o controle da segunda maior fonte da matéria-prima mais importante do mundo.

É incorreto descrever a situação como a de crise permanente(49) – mais bem, referencia-se em crises econômicas recorrentes. As recuperações econômicas dos anos 80 (especialmente no Japão) e nos anos 90 (nos Estados Unidos) foram mais que mini booms. Baixos níveis de lucratividade não impedem os capitalistas de imaginar que pode haver lucro milagroso no futuro, e assim, sugar mais-valia de todo o mundo para injetá-la em projetos dirigidos para obtê-lo. Muitas destas apostas são jogadas puramente especulativas em esferas improdutivas, como no caso das bolhas imobiliárias, no dos mercados de commodities, no das cotações das ações, e assim sucessivamente. Mas os capitalistas também podem fantasiar sobre os lucros que poderiam realizar, concentrando recursos em setores potencialmente produtivos, e assim criarem rápidos booms que durem vários anos. O investimento, nos Estados Unidos, duplicou entre 1991 e 1999(50). Quando a bolha estourou descobriu-se que foi feita uma grande massa de investimento em coisas reais, como redes de telecomunicações de fibra ótica, que nunca seriam rentáveis, enquanto o Financial Times escrevia sobre a “fogueira de $1.000 bilhões em riqueza”(51).

Houve um período em que se produziu uma leve recuperação na taxa de lucro. Porém, isto não afastou a “exuberância irracional” para esperar lucros especulativos onde não existem. Praticamente cada empresa inchou seus lucros deliberadamente para obter lucros especulativos, com lucros declarados de 50% mais altos que os reais(52).

Há muitos sinais de que, nos Estados Unidos (e provavelmente na Inglaterra) poderíamos estar entrando agora em uma fase similar. O investimento nos Estados Unidos, depois de cair na última recessão, está agora novamente nos níveis de fins dos anos 90(53). Contudo, a recuperação nos Estados Unidos tem se baseado em grandes déficits fiscais, na cobertura do balanço de pagamentos com a renda de empréstimos do estrangeiro, e o crédito contraído pelos consumidores para que cubram seu custo de vida, enquanto a parcela do produto bruto norte-americano referente aos trabalhadores caiu de 49% para 46%”(54). Este é o antecedente do renovado interesse nas operações especulativas, tais como os fundos de investimento, mercados de derivativos, a bolha imobiliária; e agora, o endividamento massivo para encarar fusões entre grandes corporações (que alude ao tema das “invasões bárbaras” dos títulos podres e as grandes aquisições de empresas em fins dos anos 80). Contra estes antecedentes, os lucros empresariais continuarão subindo até que se perca o contato com a realidade, e as coisas parecerão ir bem até que finalmente se descubra que vão mal. E, como dizem, quando os Estados Unidos pegam resfriado, a Inglaterra contrai gripe.

No momento as taxas de lucro na Inglaterra parecem ser altas. De acordo com um cálculo alcançaram 15,5% para todo o setor privado não financeiro no último trimestre de 2006 – o nível mais alto desde 1969. Com o Novo Trabalhismo, a parcela dos lucros no produto bruto total alcançou um recorde de cerca de 27%(55). Porém, os níveis de lucro médio melhoraram com os altos níveis de lucro no Mar do Norte, com o gás e com o petróleo. E, o cálculo do lucro obtido pelas empresas britânicas não é o mesmo que o lucro obtido na Inglaterra, dada a alta dependência das grandes empresas de suas atividades no exterior (mais que em qualquer outro país capitalista avançado). No “setor de serviços” a lucratividade é alta. De qualquer forma, a lucratividade no diminuído, mas ainda importante, setor industrial caiu de cerca de 15% em 1998 para aproximadamente 10% na atualidade. Nos Estados Unidos há muitos entusiastas do capitalismo que temem que os bons tempos estejam para terminar, como eventualmente terminaram nos anos 70, 80 e 90.

Restam, ainda, dúvidas sobre a parte do mundo onde estão ocorrendo investimentos produtivos gigantescos – a China. Alguns analistas vêem este país como a salvação do sistema como um todo. O capital chinês conseguiu aspirar mais mais-valia para novos investimentos – mais de 40% do produto nacional – que os Estados Unidos, Europa, e inclusive o Japão. Conseguiu explorar mais seus trabalhadores, e não tem freios diante dos níveis de gastos improdutivos que caracterizam os países capitalistas avançados (embora o atual boom imobiliário se caracterize por uma proliferação de arranha-céus, hotéis e shoppings). Tudo isto lhe permitiu competir com os países desenvolvidos como mercado de exportação para muitos produtos. Porém, estes mesmos altos níveis de investimento já estão acusando um impacto na lucratividade. Uma tentativa recente de aplicação de categorias marxistas na economia chinesa chegou ao resultado de que suas taxas de lucro caíram de 40% em 1984 para 32% em 2002, enquanto que a composição orgânica do capital aumentou em 50%(56). Há alguns observadores ocidentais que estão convencidos de que a lucratividade da algumas grandes corporações é muito baixa. Porém, é ocultada pela pressão sobre os bancos estatais para manterem sua expansão(57).

A especulação sobre o que venha a acontecer é simples, mas carece de sentido. Os contornos gerais do rumo do sistema são decifráveis, mas os inumeráveis fatores individuais que determinam como se traduzirá isto na realidade nos próximos meses, ou inclusive anos, não. O que importa é reconhecer que o sistema somente tem conseguido sobreviver – e mesmo, espasmodicamente, cresce razoavelmente rápido nas últimas três décadas – devido às suas crises recorrentes, ao avanço na pressão sobre as condições trabalhistas e às grandes somas de capital inversível desviadas para o gasto improdutivo.

O sistema não conseguiu retornar a uma “idade de ouro” e nem conseguirá no futuro. Pode ser que o capitalismo não esteja em crise permanente, mas que esteja em uma fase de crises repetidas, das quais não pode escapar. E estas, necesariamente, serão políticas, sociais, além de econômicas.

Notas de rodapé:

(1) Este artigo se baseia em pesquisas para um livro que será publicado em breve sobre o capitalismo do século (retornar ao texto)

(2) Marx, 1973, p. 748. (retornar ao texto)

(3) Marx, 1962, pp. 236-237. (retornar ao texto)

(4) Marx, 1962, p. 237. (retornar ao texto)

(5) Marx, 1962, p. 245. (retornar ao texto)

(6) A composição orgânica do capital foi representada algebricamente por Marx mediante a fórmula c/v, onde c = capital constante e v = capital variável. (retornar ao texto)

(7) Clarke, 1979, p. 427. Veja também o comentário de M. N. Bailey, pp. 433-436. Para ver um gráfico que mostre o aumento em longo prazo da proporção capital/trabalho, ver Duménil e Lévy, 1993, p. 274. (retornar ao texto)

(8) Steedman, 1985, p. 64; compare também pp. 128-129. (retornar ao texto)

(9) Para ver o raciocínio de Marx com um exemplo numérico ver Marx, 1965, pp. 316-317. (retornar ao texto)

(10) Desenvolvi este raciocinio com um exemplo numérico elaborado por mim em Harman, 1984, pp. 29-30. (retornar ao texto)

(11) Este ponto foi desenvolvido por Robin Murray em resposta à tentativa de Andrew Glyn de usar um “corn model” para desmentir a queda das taxas de lucro (Muray, 1973), e foi tambiém tomado por Ben Fine e Lawrence Harris em Releyendo El Capital (Fine e Harris, 1979). Atualmente, está no cerne do raciocínio sugerido pelo chamado “Temporal Single-System” de Alan Freeman e Andrew Kliman. Ver, por exemplo Freeman e Carchedi, 1996, e Kliman, 2007. (retornar ao texto)

(12) Fine e Harris, 1979, p. 64. O raciocínio também é aceito por Andrew Kliman; ver Kliman, 2007, pp. 30-31. (retornar ao texto)

(13) Ver os gráficos em Harley, 2001. (retornar ao texto)

(14) Allen, 2005. (retornar ao texto)

(15) Flamant e Singer-Kérel, 1970, p. 18. (retornar ao texto)

(16) Por isso a descrição de Kidron de que o capitalismo atual é a de um “capitalismo que envelhece”, em oposição ao termo“capitalismo tardio” popularizado por Ernest Mandel. (retornar ao texto)

(17) O último termo é confuso porque equipara os métodos de produção massiva de exploração, o gasto crescente dos consumidores e a intervenção estatal na indústria, como se alguém se dispusesse a produzir estes três efeitos; em vez da lógica da concentração e centralização do capital se desenvolvendo. O termo “pós-Fordismo” é ainda mais confuso, já que os métodos de produção massiva se mantêm em vários setores da economia, e há em todos os setores uma complexa interação entre Estados e capitais. (retornar ao texto)

(18) Diferentes medidas da taxa de lucro mostram resultados ligeiramente distintos nestas décadas. (retornar ao texto)

(19) Mike Kidron descreve este papel do gasto militar em seus dois livros, Kidron, 1970a, e Kidron, 1974, ponto de vista ao qual aderi, em Harman, 1984. (retornar ao texto)

(20) Kidron, 1970b, p. 1. (retornar ao texto)

(21) Harman, 1982, p. 83. (retornar ao texto)

(22) Alemi e Foley, 1997. (retornar ao texto)

(23) Duménil e Lévy, 2005a, p. 11. (retornar ao texto)

(24) Michl, 1988. (retornar ao texto)

(25) Wolff, 2003, pp. 479-499. (retornar ao texto)

(26) Brenner, 2006, p. 7. (retornar ao texto)

(27) Moseley, 1997. (retornar ao texto)

(28) Duménil e Lévy, 2005b. (retornar ao texto)

(29) Moseley, 1991, p. 96. (retornar ao texto)

(30) Mastroianni, 2006, capítulo 11. (retornar ao texto)

(31) Stiglitz, 2004. (retornar ao texto)

(32) Dale, 2004, p. 327. (retornar ao texto)

(33) Ver Harman, 1977 e Harman, 1990. (retornar ao texto)

(34) Isto, inclusive, me levou a captar vários comentarios de Ken Muller para que eu pudesse começar a considerar este aspecto. (retornar ao texto)

(35) “Em una atípica apelação emocional à Câmara de Representantes, Tip O’Neill gerou murmúrios na sala quando recordou os dias da Grande Depressão e alertou que o fracasso no salvamento da Chrysler resultaria em demissões de trabalhadores suficientemente grandes para desencadear uma nova depressão. Disse: 'Não poderemos nos recuperar nos próximos 10 anos’.” Time Magazine, 31 de dezembro de 1989. (retornar ao texto)

(36) O mercado de derivativos é aquele em que se negocia com os preços futuros de matérias-primas e ações. (retornar ao texto)

(37) Leiva, 2007, p. 12. (retornar ao texto)

(38) Ver OCDE, 1996. (retornar ao texto)

(39) Ver o capítulo “Waste US: 1970” em Kidron, 1974. Também em Harman, 1984. (retornar ao texto)

(40) Moseley, 1991, p. 126. Moseley subestima o volume do trabalho produtivo e improdutivo, excluindo o setor público. Ver p. 35. (retornar ao texto)

(41) Sheikh e Tonak, 1994, p. 110. (retornar ao texto)

(42) Mohun, 2006, Figura 6. (retornar ao texto)

(43) Kidron, 1974, p. 56. (retornar ao texto)

(44) Kidron, 2002, p. 87. (retornar ao texto)

(45) Contudo, Duménil e Lévy recusam que os gastos improdutivos devam necessariamente baixar as taxas de lucro. Sustentam que os gastos improdutivos podem incentivar as taxas de lucro mediante o impacto do aumento da supervisão gerencialista da produtividade. Afirmam que isto explica o aumento da taxa de lucro ocorrido entre os anos 20 e fins dos anos 40. O argumento é duplamente incorrecto. É evidente que a principal causa desse aumento foi a destruição de capital por conta da crise e da guerra. E por outro lado, a alta na produtividade por si não aumenta a taxa de lucro, já que seu efeito, uma vez que se estende ao conjunto da economia, leva à queda o tempo socialmente necessário para a produção do bem em cuja produção se observaram melhoras. E, por isto, cai o valor de cada unidade de produto. A posição que sustentam deriva-se da inversão que fazem na relação que Marx estabelece entre valor e produtividade, pela qual, na verdade, abandona a teoría do valor trabalho, negando a possibilidade de que os valores sejam a base dos preços. Ver minha resenha de Capital Resurgent, Harman, 2005.(retornar ao texto)

(46) Moseley, 1991, p. 104. (retornar ao texto)

(47) Shaikh e Tonak, 1994, p. 124. (retornar ao texto)

(48) Uma falha na análise de Moseley é que não vê isto, mas busca outros fatores para explicar o nível crescente do gasto. (retornar ao texto)

(49) Foi um erro de minha parte usar esta formulação em 1982, ainda que creio perdoável, já que enfrentávamos a segunda recessão verdadeira que minha geração vivenciava, e o fazíamos somente quatro anos depois de fim da primeira. (retornar ao texto)

(50) Leiva, 2007, p. 11. (retornar ao texto)

(51) Financial Times, 5 de setembro de 2001. (retornar ao texto)

(52) The Economist, 23 de junho de 2001. (retornar ao texto)

(53) Leiva, 2007, p. 11. (retornar ao texto)

(54) Riley, 2007. (retornar ao texto)

(55) Todos os dados das taxas de lucro britânicas são de Barell e Kirkby, 2007. (retornar ao texto)

(56) O’Hara, 2006. (retornar ao texto)

(57) Para ver mais sobre este assunto, ver Harman, 2006. (retornar ao texto)

Referências

Alemi, Piruz e Duncan K. Foley, 1997, “The Circuit of Capital, US Manufacturing and Non-financial Corporate Business Sectors, 1947-1993”, manuscrito, setembro de 1997.

Allen, Robert C., 2005, “Capital Accumulation, Technological Change, and the Distribution of Income during the British Industrial Revolution”, Department of Economics, Oxford University.

Barell, Ray e Simon Kirkby, 2007, “Prospects for the UK economy”, National Institute Economic Review, abril de 2007.

Brenner, Robert, 2006, The Economics of Global Turbulence (Verso).

Clarke, Peter, 1979, “Issues in the Analysis of Capital Formation and Productivity Growth”, Brookings Papers on Economic Activity, volume de 1979, número 2.

Dale, Gareth, 2004, Between State Capitalism and Globalisation (Peter Lang).

Duménil, Gérard, and Dominique Lévy, 1993, The Economics of the Profit Rate (Edward Elgar).

Duménil, Gérard and Dominique Lévy, 2005a, “The Real and Financial Components of Profitability”.

Duménil, Gérard and Dominique Lévy, 2005b, “The Profit Rate: Where and How Much Did it Fall? Did It Recover? (USA 1948-1997)”.

Fine, Ben e Laurence Harris, 1979, Rereading Capital (Macmillan).

Flamant, Maurice, e Jeanne Singer-Kérel, 1970, Modern Economic Crises (Barrie e Jenkins).

Freeman, Alan, e Guglielmo Carchedi (eds.), 1996, Marx and Non-equilibrium Economics

(Edgar Elgar).

Harley, C. Knick, 2001, “Cotton Textiles and the Industrial Revolution Competing Models and Evidence of Prices and Profits”, Department of Economic, University of Western Ontario, maio de 2001.

Harman, Chris, 1977, “Poland: Crisis of State Capitalism”, International Socialism 93 e 94, first series (novembro/dezembro de 1976, janeiro de 1977)

Harman, Chris, 1982, “Arms, State Capitalism and the General Form of the Current Crisis”, International Socialism 26 (primavera de 1982).

Harman, Chris, 1984, Explaining the Crisis: A Marxist Reappraisal (Bookmarks).

Harman, Chris, 1990, “The Storm Breaks”, International Socialism 46 (primavera de 1990).

Harman, Chris, 2005, “Half-explaining the Crisis”, International Socialism 108 (outono de 2005).

Harman, Chris, 2006, “China’s economy and Europe’s crisis”, International Socialism 109 (inverno de 2006).

Kidron, Michael, 1970a, Western Capitalism Since the War (Pelican), a primeira seção deste está disponível online.

Kidron, Michael, 1970b, “The Wall Street Seizure”, International Socialism 44, first series (julho/agosto de 1970).

Kidron, Michael, 1974, Capitalism and Theory (Pluto).

Kidron, Michael, 2002, “Failing Growth and Rampant Costs: Two Ghosts in the Machine of Modern Capitalism”, International Socialism 96 (inverno de 2002).

Kliman, Andrew, 2007, Reclaiming Marx’s “Capital”: A Refutation of the Myth of Inconsistency (Lexington).

Leiva, Orlando Capito, 2007, “The World Economy and the US at the Beginning of the 21st Century”, Latin American Perspectives, vol 134, no. 1.

Marx, Karl, 1962, Capital, volume três (Moscow).

Marx, Karl, 1965, Capital, volume um (Moscow).

Marx, Karl, 1973, Grundrisse (Penguin).

Mastroianni, Kerry A. (ed), 2006, The 2006 Bankruptcy Yearbook & Almanac, capítulo 11 - disponível em www.bankruptcydata.com/Ch11History.htm

Michl, Thomas R., 1988, “Why Is the Rate of Profit Still Falling?”, The Jerome Levy Economics Institute Working Paper number 7 (setembro de 1988).

Mohun, Simon, 2006, “Distributive Shares in the US Economy, 1964-2001”, Cambridge Journal of Economics, volume 30, número 3.

Moseley, Fred, 1991, The Falling Rate of Profit in the Post War United States Economy (Macmillan).

Moseley, Fred, 1997, “The Rate of Profit and the Future of Capitalism”, maio de 1997.

Murray, Robin, 1973, cseBulletin, primavera de 1973.

OCDE, 1996, “Government Policies Towards Financial Markets”, disponível em “A Chinese Social Structure of Accumulation for Capitalist Long-Wave Upswing?”, Review of Radical Political Economics, volume 38, número 3.

Riley, Barry, 2007, “Equities Run Short of Propellant”, Financial News US, 16 de abril de 2007.

Sheikh, Anwar e Ertugrul Ahmet Tonak, 1994, Measuring the Wealth of Nations (Cambridge University Press).

Steedman, Ian, 1985, Marx After Sraffa (Verso).

Stiglitz, Joseph, 2004, The Roaring Nineties: Why We’re Paying the Price for the Greediest Decade in History (Penguin).

Wolff, Edwin N., 2003, “What’s Behind the Rise in Profitability in the US in the 1980s and 1990s?”, Cambridge Journal of Economics, volume 27, número 4.

| Inclusão | 30/03/2012 |

| Última alteração | 20/05/2014 |